みなさん、こんにちは!スタッフの鈴木です。

2022年1月1日に施工された改正電子帳簿保存法は2年間の猶予期間が設けられていましたが、その猶予期間も2023年12月31日で終了し、いよいよ電子帳簿保存法の対応が必須となります。

「改正電子帳簿保存法とは何?」

「改正電子帳簿保存法に対応するため、何から始めればいいの?」

という経営者の方や経理ご担当者の方もいらっしゃるのではないでしょうか。

今回は、電子帳簿保存法の概要と具体的な対応方法について解説します。

Contents

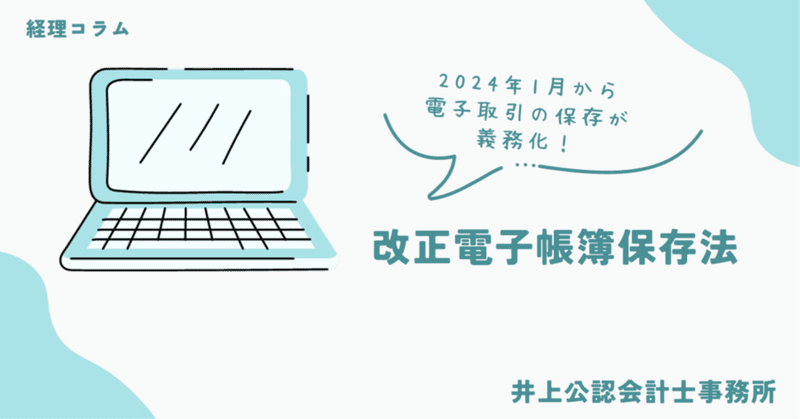

電子帳簿保存法とは、紙で保存しなければならなかった帳簿書類について、一定の要件のもとで、電子データで保存することができる制度です。

(令和3年度税制改正により税務署長の事前承認制度は廃止になりました)

電子帳簿保存法で認められている保存方法は、大きく以下の3種類に区分されています。

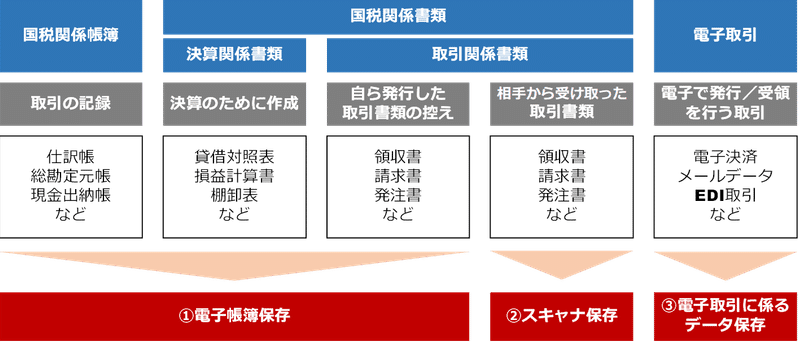

『電子帳簿等保存』とはシステムやソフトで作成した電子帳簿や書類を、一定の要件のもと電子データのまま保存する方法です。

対応するかしないかは任意であり、企業に任されています。

・帳簿の例

仕訳帳、総勘定元帳、経費帳、売上帳、仕入帳など

・書類の例

請求書、納品書、領収書、損益計算書、貸借対照表、決算書など

・システム関係書類など(事務処理マニュアル、操作説明書、システムの

概要書、仕様書など)を併せて備え付ける。

・保存場所に、ディスプレイやプリンタ等(見読可能装置)を備付け、

記録事項を画面・書面に整然とした形式及び明瞭な状態で速やかに

出力できる

・税務職員による質問検査権に基づくダウンロードの求めに応じることが

できる

また、電子帳簿には、「優良」と「その他」の2種類があり、令和3年度税制改正により、上記要件に加え、『「優良」な電子帳簿の要件』を満たした場合、あらかじめ届出書を提出していれば、過少申告加算税が5%軽減される措置の適用を受けることができます。

※過少申告加算税:税務署の調査を受けた後で修正申告をしたり、税務署から申告税額の更生をうけた場合、新たに納める税金の他に追加で課される税金の事。

国税庁「はじめませんか、帳簿・書類のデータ保存」

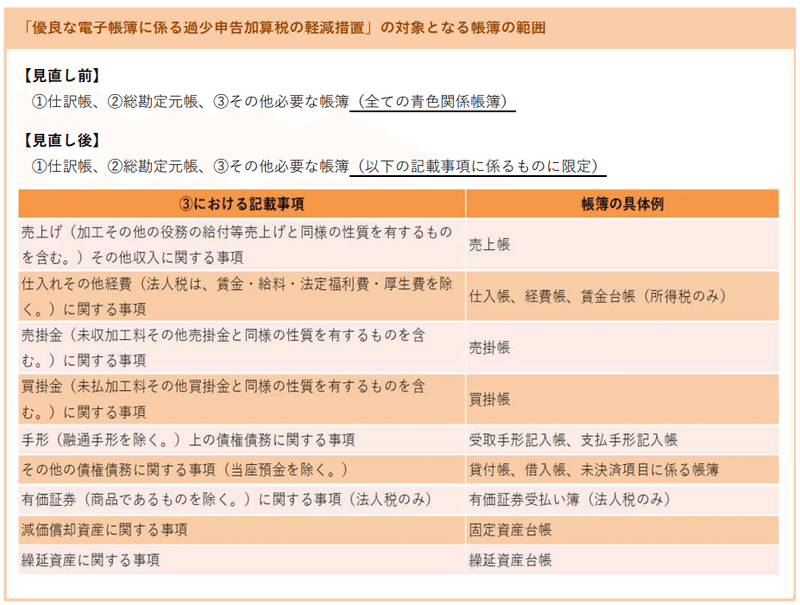

更に、令和5年度税制改正により「優良な電子帳簿」の対象となる帳簿がみなおされ、緩和されました。

「仕訳帳」、「総勘定元帳」、「その他必要な帳簿」として、その対象税目に係る帳簿の全てを優良電子帳簿として保存が求められていました。

令和6年1月1日以後に法定申告期限等が到来する所得税・法人税については、「その他必要な帳簿」について、次の①~⑨の記載事項に係る帳簿に限ることとされました。

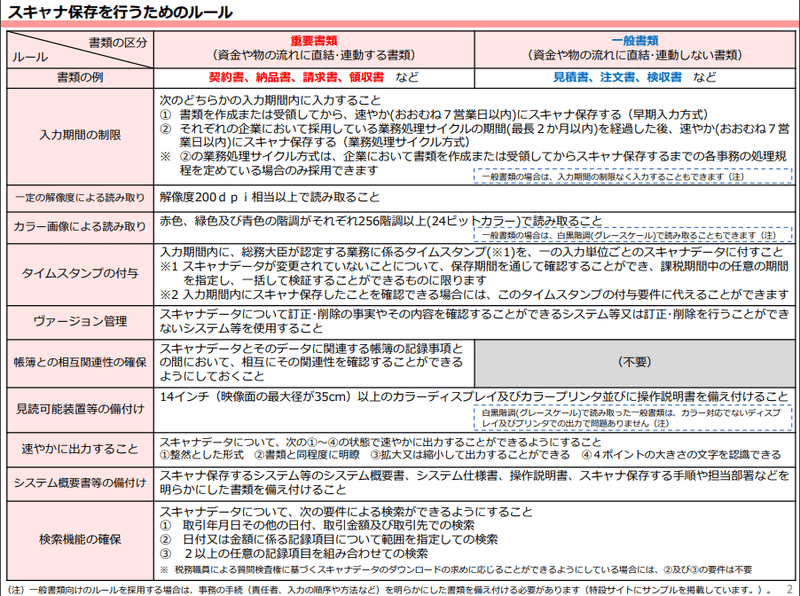

スキャナ保存制度は、取引の相手先から受け取った請求書等及び自己が作したこれらの写し等の国税関係書類について、一定の要件の下で、書面による保存に代えて、スキャンによって電子データ化して保存できる制度です。

・重要書類(資金や物の流れに直結・連動する書類)

契約書、納品書、請求書、領収書など

・一般書類(資金や物の流れに直結・連動しない書類)

見積書、注文書、検収書など

ただし、貸借対照表や損益計算書などの決算関係書類や、仕訳帳・総勘定元帳などの国税関係帳簿は、スキャナ保存の対象外となるため、注意が必要です!

スキャナ保存も電子帳簿等保存と同様、対応するかしないかは任意であり、企業に任されています。

国税庁「はじめませんか、書類のスキャナ保存」

従来の法律では、スキャナ保存を行う際は、税務署長の事前承認が必要でしたが、令和3年度税制改正により2022年(令和4年)1月1日以降に保存する分は事前承認制度が不要となりました。

また、スキャン前の原本とスキャナ保存したデータが同一であるかを調べるなどの「適正事務処理要件」が廃止されました。

スキャナ保存する際のタイムスタンプ(時刻とデータを紐づけて、書類の信頼性を証明する技術)の付与期間についても、改正後は「最長2か月と概ね7営業日以内」に緩和されています。

ただし、データの修正や削除の履歴が残る、または修正や削除ができないといった機能を持つクラウドサービス等を使用する場合、タイムスタンプ不要となりました。

検索要件の記録項目において、従来では「取引年月日」「品名」など書類の種類に応じた主要な項目の設定が必須でしたが、改正後は「取引年月日」「取引金額」「取引先名」に限定されました。また、範囲指定や複数項目の組み合わせ検索は、国税庁等が電子データのダウンロードを求めた場合に対応できるようにした場合は不要となりました。

さらに、令和5年度税制改正により

と、スキャナ保存を行うシステムに求められる条件のハードルが下がり、スキャナ保存の業務工数も減っており、よりスキャナ保存制度を利用しやすい環境になったと言えます!

申告所得税・法人税に関して帳簿・書類を保存する義務のある方が、注文書・契約書・送り状・領収書・見積書・請求書などに相当する電子データをやりとりした場合、その電子データ(電子取引データ)を電子データのまま保存するときの扱いについて定めたものです。

電子取引は電子による保存が義務化となりました。

電子で発行した請求書や領収書の控え、電子データで受け取った請求書や領収書など

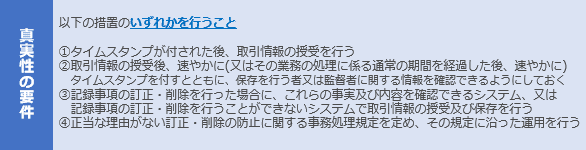

「真実性の要件」と「可視性の要件」この2つの要件を満たす必要があります。

原則、全てを行うことが必要

※電子データを保存要件に従って保存することができなかったことについて、税務署長が相当の理由があると認め、かつ、電子データのダウンロードの求めに応じることができるようにしている場合、および電子データの出力書面の提示・提出の求めに応じることができるようにしている場合には、改ざん防止や検索機能などの保存要件は不要となり、電子データを単に保存しておくことが認められます。(令和5年度税制改正)

「相当の理由」が認められる場合

・電子データ保存を行うためのシステム等や社内ワークフローの整備が間に合わない

・資金繰りや人手不足等により対応ができない

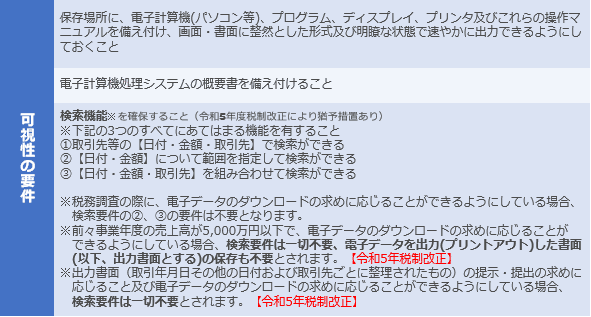

「検索機能の確保」については、下記3つの方法のうちいずれかを選択しなければなりません。

改正電子帳簿保存法に対応するために、専用のシステムを利用しなくても対応は可能ですが、要件を満たしたクラウドサービスを導入することで、スムーズに改正電子帳簿保存法に対応できます。

システムの導入には、IT導入補助金を利用できる可能性があります。制度を活用しながらIT化を推進してはいかがでしょうか!

井上公認会計士事務所では、「IT導入補助金」のご相談も受け付けております‼

2023年10月から開始されたインボイス制度や電子帳簿保存法への対応が不安、経理業務をもっと楽にしたい方、クラウド会計ソフトの導入を検討されている方、ぜひお気軽にお問合せ下さい!

最後になりますが、井上公認会計士事務所では、12月7日㈭、8日㈮に「改正電子帳簿保存法対応セミナー」を予定しております。(オンライン)

今回のセミナーでは、改正電子帳簿保存法の概要と具体的な対応方法、また、株式会社マネーフォワード様よりシステムを利用しての対応方法を解説します!

2日間とも同じ内容です。ご都合の良い日にぜひご参加ください。

セミナーの参加はこちらからお申し込みください!

いよいよ始まる改正電子帳簿保存法。事業者の皆様にとって、この記事が少しでもお役に立てれば幸いです。

ご不明な点、あるいはもっと詳しくお知りになりたい、という場合は、遠慮なく当事務所までお問い合わせください!

ご相談はいつでも無料です。

こちらからお気軽にご相談ください。